Inhalt

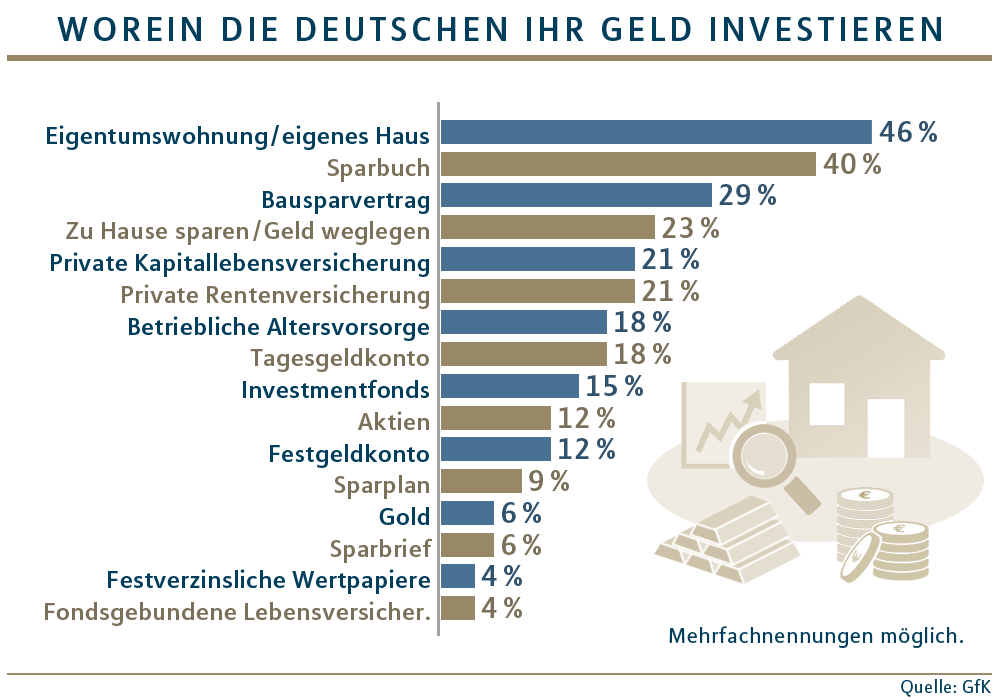

Die Deutschen sind ein Volk der Sparer – und damit steht sich so mancher insbesondere beim Vermögensaufbau selbst im Weg. Die einen setzen zu einseitig auf ihr Eigenheim, die anderen bleiben trotz 0-Zinsniveau eisern Tagesgeld, Sparbuch & Co. treu (siehe Grafik).

Die Folge: Sie sparen sich regelrecht arm. Die Kapitalmärkte nutzen nach wie vor zu wenige – obgleich trotz aller Risiken die Ertragschancen langfristig größer sind. Um die Möglichkeiten der Märkte je nach Anlegermentalität richtig auszuschöpfen, müssen passend zur Lebenssituation vor allem der Liquiditätsbedarf und die Risikobereitschaft aufeinander abgestimmt sein. Die ersten Schritte fallen deutlich leichter, wenn man sich mit diesen drei Grundfragen beschäftigt hat:

- Welchen Anteil meines Vermögens möchte ich täglich zur Verfügung haben und sicher anlegen?

Die Waschmaschine gibt plötzlich den Geist auf oder das Auto schafft es nicht durch den TÜV – solche bösen Überraschungen gehören zum Alltag. Dafür braucht man einen finanziellen Sicherheitspuffer, zum Beispiel zwei Monatsgehälter. Dieser sollte möglichst schwankungsarm angelegt und jederzeit verfügbar sein, für viele Menschen eignet sich dazu ein Tagesgeldkonto oder der geldmarktnahe Fonds ZinsPlus . - Welchen Anteil möchte ich frei verfügbar am Kapitalmarkt anlegen?

Ist der Notgroschen gesichert, kann es in diesem zweiten Schritt um den Vermögenserhalt und -aufbau gehen. Geeignetes Anlageinstrument sind Investmentfonds, da diese breit gestreut in verschiedenen Wertpapieren anlegen. Wichtig: Um zwischenzeitliche Schwankungen an den Börsen gut aushalten zu können, sollte man generell einen Anlagehorizont von mindestens fünf Jahren mitbringen. „Professionell gemanagte Fonds bieten dabei den Kernvorteil, dass die verantwortlichen Marktexperten frühzeitig auf Änderungen reagieren und damit mögliche Verluste abfedern können“, empfiehlt Jakob Trefz, Leiter Vermögensmanagement bei MLP. Dabei ist auch in Fonds angelegtes Vermögen im Bedarfsfall stets verfügbar. Um die passenden Anlagen zu finden, definieren MLP Berater gemeinsam mit ihrem Kunden eine potenzielle Risikogrenze: Wie viel bin ich maximal bereit, an Verlusten in Kauf zu nehmen? - Welchen Anteil möchte ich mit Kapitalbindung anlegen?

Ein ergänzender Weg zum Vermögensaufbau besteht darin, Teilbeträge auf lange Sicht anzulegen – und fest zu binden. Ein Beispiel: Bei einem Anlagehorizont von sieben bis 15 Jahren und der Möglichkeit, höhere Beträgen zu investieren, eignet sich die Beteiligung an einem professionell gemanagten Immobilien-Portfolio, etwa aus gewerblich genutzten Objekten. Eine andere Möglichkeit ist die Direktinvestition in vermietete Wohnungen. Auch eine einmalige Einzahlung in eine private Rentenversicherung (klassisch oder fondsgebunden) ist zu überlegen. Generell gilt: Hier unterscheiden sich die einzelnen Umsetzungsmöglichkeiten stark in ihrer Risikoausprägung und -art. Vielfach lässt sich aber von steuerlichen Vorteilen, etwa bei nicht selbst genutzten Immobilien, profitieren.

Diese Fragen immer wieder neu stellen

Wie so vieles im Leben ist auch der Vermögensaufbau ein dynamischer Prozess. Es gilt, die Anlagestruktur regelmäßig zu überprüfen und bei Bedarf anzupassen. Jakob Trefz: „Wenn sich die persönliche Situation ändert, ob beruflich oder privat, ist es häufig nötig, einzelne Bausteine neu auszurichten. Unsere Berater unterstützen dabei.“

Weitere Informationen

Wer auf Sachwerte setzt, sorgt zusätzlich für langfristige Stabilität beim Vermögensaufbau .