Inhalt

Erben – längst kein Thema mehr nur für die Super-Reichen. Millionen Deutsche konnten oder können sich in Zukunft Studien zufolge über eine beträchtliche Erbschaft freuen. Begünstigte sind vor allem die Kinder, aber auch hinterbliebene Ehepartner, Geschwister oder weitere Verwandte. Im Schnitt werden mit jeder Testamentseröffnung mehr als 300.000 Euro weitergereicht.

Vermögen schützen

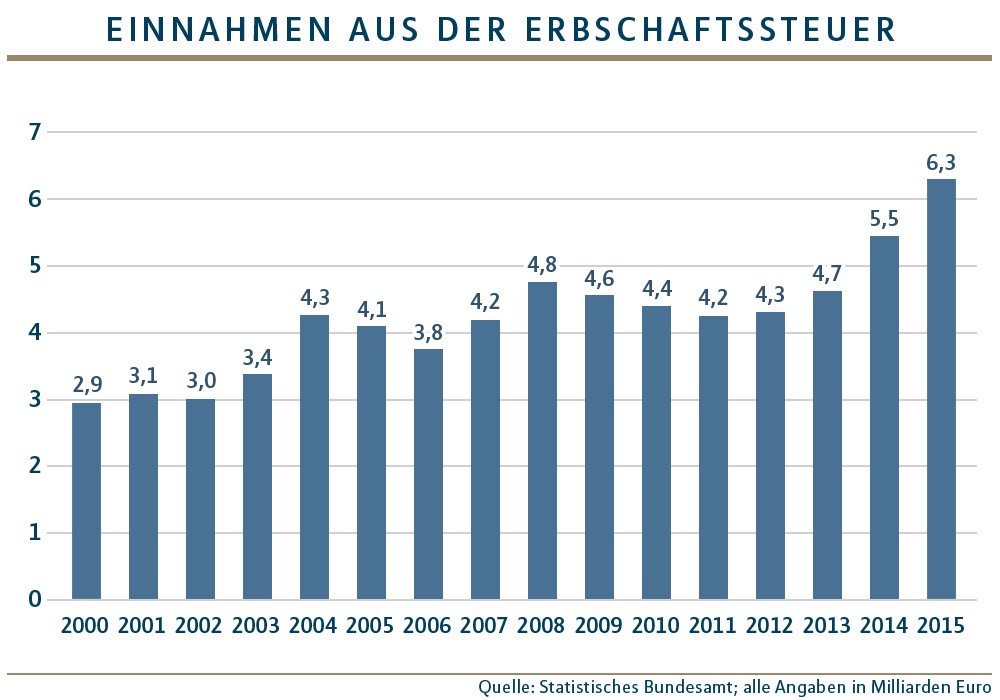

Bei vielen Erbschaften kassiert der Staat mit (siehe Grafik).

Davon könnten sich die Deutschen Milliarden Euro sparen, wenn sie ihren Nachlass rechtzeitig planen würden. Das Stichwort: Erbschaftsvorsorge. Jeder, der später etwas vererben möchte, sollte sich frühzeitig mit Themen wie Schenkung und Nachlassplanung beschäftigen. Experten raten: Wer rechtzeitig plant, sorgt dafür, dass der Nachlass auch optimal bei den potenziellen Erben ankommt.

Immobilien immer wichtiger

Besonders Immobilien kommt bei Erbschaften eine wachsende Bedeutung zu. So wird der Anteil von Nachlässen aus Beton von einem knappen Drittel auf mehr als 50 Prozent steigen. Häufig werden dabei Geschwister das Erbe gemeinsam antreten; was nicht selten Konfliktpotenzial birgt. Hier ist eine rechtzeitige Erbschaftsvorsorge wichtig. Weitere Fallstricke: Mitunter können Erben durch größere Nachlässe in finanzielle Schwierigkeiten geraten, wenn unerwartet Erbschaftsteuer anfällt – und eventuell Pflichtteilansprüche an weitere Begünstigte fällig werden. Worauf ist grundsätzlich zu achten?

Schenken statt erben

Mit frühzeitigen Schenkungen lässt sich solchen Problemen häufig vorbeugen. Verschenkt beispielsweise der eine Ehepartner eine Eigentumswohnung oder ein Haus an den anderen, ist dies zu Lebzeiten immer steuerfrei. Nach dem Tod eines Ehepartners ändert sich das: Dann müssen Erbende mindestens zehn Jahre dort wohnen bleiben, um sich den Fiskus vom Hals zu halten. Verkauf, Vermietung oder Verpachtung sind in dieser Zeitspanne nicht mehr möglich, ohne Steuern zu zahlen – wenn die steuerlichen Freibeträge überschritten sind.

Ähnlich sind die Spielregeln für die Folgegeneration: Erben Kinder eine Immobilie ihrer Eltern und bewohnen diese mindestens zehn Jahre lang selbst, geht das Finanzamt leer aus. Vorteil dieser Regelung: Die hohen steuerlichen Freibeträge für nahe Angehörige werden bei einer selbst genutzten Immobilie nicht angetastet. Einzige Einschränkung: Die Wohnfläche darf 200 Quadratmeter nicht überschreiten. Für jeden Quadratmeter mehr werden Steuern fällig, falls kein Freibetrag zur Verfügung steht. Kinder können neben der Immobilie auch noch Barvermögen von bis zu 400.000 Euro steuerfrei erben, beispielsweise in Form eines Wertpapierdepots.

Frühzeitig den Nachlass planen

Wichtig für die Planung: Zieht der Erbe oder Beschenkte aus irgendwelchen Gründen vor Ablauf der Zehnjahresfrist aus, rechnet der Staat neu. Steuerfrei kommt man dann nur noch davon, wenn der Wert des Hauses oder der Eigentumswohnung und das übrige Erbe zusammen den steuerlichen Freibetrag nicht übersteigen. Wie viel Erbschaftssteuer im Einzelfall ansteht, hängt vom Verwandtschaftsgrad und der Höhe des Erbes ab. Kinder können bis zu 400.000 Euro steuerfrei erben, Ehegatten sogar bis zu 500.000 Euro. Diese Freibeträge können alle zehn Jahre neu und in voller Höhe geltend gemacht werden. Wem diese Freibeträge aufgrund der Höhe des Bar- und Immobilienvermögens nicht ausreichen, kann bereits heute vorsorgen, etwa mit dem Abschluss einer so genannten Erbschaftspolice. Diese funktioniert ähnlich wie eine Lebensversicherung. Stirbt der Versicherungsnehmer, erhält der Begünstigte eine Kapitalzahlung in Höhe der vereinbarten Versicherungssumme, mit der er dann eventuelle Zahlungen von Erbschaftssteuer begleichen kann.

Auch die Schenkung von Lebens- und Rentenversicherungen an die Nachkommen ist möglich. Dann kommt es zu einem Wechsel des Versicherungsnehmers – und die Beitragszahlung erfolgt durch den künftigen Erben. Als Richtwert zur Ermittlung einer eventuell fälligen Schenkungsteuer wird generell der Rückkaufwert der Police angesetzt. Er fällt, sollte der Schenker innerhalb von zehn Jahren nach der Schenkung sterben, in den Erbnachlass.

Ruhestand steueroptimiert genießen: Sofortrente

Weitere Möglichkeit gelungener Nachlassplanung kann eine Vermögensverrentung mit einer Sofortrente sein. Beispiel: Viele Deutsche erhalten kurz vor oder nach dem Renteneintritt ihre Lebensversicherung ausbezahlt. Und dann? „Wichtig ist, welche Pläne und Ziele der Bezugsberechtigte für die kommenden Jahre hat“, sagt Miriam Michelsen, Leiterin Altersvorsorge und Krankenversicherung bei MLP. Zu überlegen sei, ob beispielsweise größere Investitionen wie ein Autokauf oder eine lange Reise anstehen – oder ob es Nachkommen gibt, die später einen Teil des angesparten Vermögens erben oder geschenkt bekommen sollen. Damit das Geld bis zum Lebensende weiterhin aussichtsreich investiert ist – und gleichzeitig ein monatlicher Betrag zur Aufstockung der Altersrente zur Verfügung steht –, eignet sich eine Vermögensverrentung. Der Bezugsberechtigte profitiert von einer günstigen Ertragsanteilbesteuerung. So ist für einen 67-Jährigen nur der Ertragsanteil in Höhe von lediglich 17 Prozent seiner Rente steuerpflichtig. „Unsere Berater unterstützen bei der Auswahl des passenden Produkts und der individuellen Gestaltung“, sagt Miriam Michelsen.

Generationengerecht planen

Und wie lässt sich Vererbtes sinnvoll investieren?

Je nach persönlicher Risikobereitschaft und dem eigenen Finanz- und Vorsorgekonzept bieten sich zahlreiche Möglichkeiten. Geeignet sind beispielsweise die Fonds des Vermögensdepots von MLP oder individuell gestaltbare Maßnahmen zur Altersvorsorge. „So kann sich jeder frühzeitig einen sorgenfreien und auch finanziell bestmöglichen Ruhestand sichern – und zugleich eine Basis für die künftige Erbengeneration schaffen“, sagt Miriam Michelsen.

Weitere Informationen

Damit die Finanzen stimmen, müssen Paare erstmal darüber reden: Wie das geht – und weitere Finanz-Tipps .