Das Grundlegende: Was ist eine Wohngebäudeversicherung?

Wenn Brand, Sturm, Hagel oder andere Ursachen ihr Haus beschädigen, können Reparaturen, Instandsetzungen oder ein kompletter Wiederaufbau eine erhebliche finanzielle Belastung bedeuten. Die Wohngebäudeversicherung kommt für diese Kosten auf und schützt so nicht nur ihre Immobilie, sondern auch sie.

Ist die Gebäudeversicherung Pflicht?

Eine gesetzliche Pflicht besteht für Hauseigentümer nicht. Da sie die oftmals hohen Kosten für Schäden an ihrem Haus aber ansonsten selbst tragen müssten, ist der Abschluss einer Wohngebäudeversicherung unbedingt sinnvoll. Sie empfiehlt sich für Besitzer von Einfamilien-, Reihen- und Mehrfamilienhäusern sowie für Doppelhaushälften.

Wohngebäudeversicherung: Worauf sollte geachtet werden?

Achten sie vor Vertragsabschluss besonders auf entsprechende Details und Tarife. Einen ersten Einblick in die Versicherungsleistungen finden sie hier.

|

Was ist versichert?

|

- Das versicherte Gebäude und das darin befindliche bzw. außen angebrachte Zubehör (Markisen, Überdachungen). Auch Fensterglas ist grundsätzlich mitversichert (nicht bei Glasbruch außerhalb der versicherten Gefahren).

- Gefahren wie Feuer, Leitungswasser, Rohrbruch, Frost, Sturm und Hagel. Optional auch Elementarschäden (wie Erdbeben, Erdrutsch/-senkung, Überschwemmung, Hochwasser, Lawinen und Schneedruck).

|

|

Leistungsentschädigung

|

Ersetzt wird

- Der Neuwert bei zerstörten Sachen und Gebäuden

- Reparaturkosten sowie eventuelle Wertminderung

|

In die Wohngebäudeversicherung kann eine Feuerrohbauversicherung eingeschlossen werden und ist bei üblicher Bauzeit beitragsfrei mitversichert. Diese kann (nach Absprache mit dem Versicherer) verlängert werden, wenn die Rohbauphase länger als vereinbart dauern sollte.

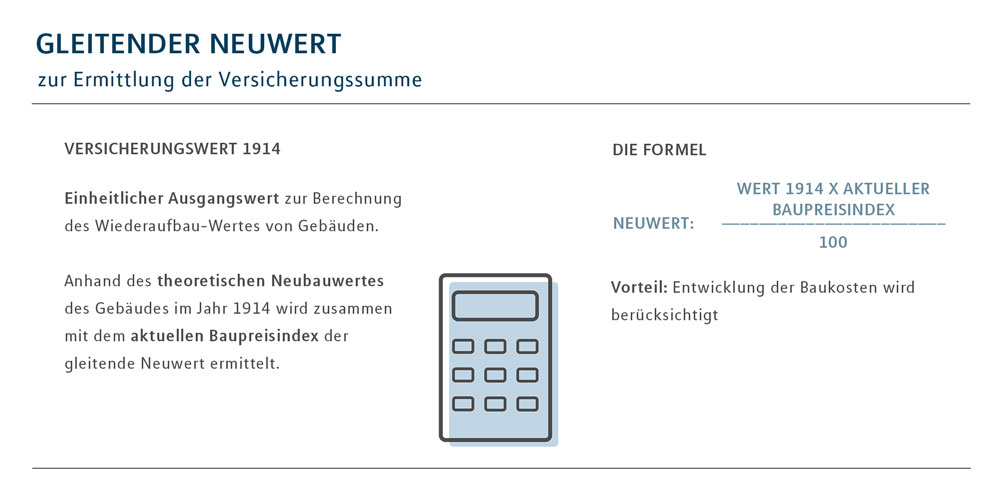

Ein Vergleich bzw. eine Anpassung von Wohngebäudeversicherungen und Tarifen ist sinnvoll. Denn der ortsübliche Neubautarif als Bemessungsgrundlage kann sich schon nach wenigen Jahren stark verändern.

Die Leistungen: Welche Schäden deckt die Wohngebäudeversicherung ab?

Grundsätzlich lassen sich die Risiken, gegen die sie sich mit einer Gebäudeversicherung absichern können, in drei Kategorien fassen: Schäden durch Brand, Leitungswasser und Sturm gehören zu den Basis-Leistungen jeder Versicherung für ihr Haus. Die gelten neben Ihrem Gebäude auch für

- Gebäudezubehör

- Gebäudebestandteile

- Grundstücksbestandteile

Abgesichert sind somit in jedem Fall Dach, Mauerwerk und Fundament sowie fest installiertes Inventar wie Heizungsanlagen, Badewannen und Parkettfußboden

|

Wichtig: Bei Außenanlagen und Nebengebäuden wie Garagen, Carports, Werkstätten aber auch Müllboxen, Zäune oder Gartenmauern lohnt sich der Vergleich, da die Versicherer solche Elemente unterschiedlich handhaben.

|

Wo liegt der Unterschied zur Hausratversicherung?

Die Gebäudeversicherung umfasst unbewegliche Teile des Inventars, die Hausratversicherung die beweglichen Teile: Möbel, Terrassenstühle und ähnliches erfordern deshalb eine separate Versicherung.

Der Schadenfall: Was müssen Sie tun?

Im Schadenfall ist vor allem schnelles Handeln gefragt: Informieren sie umgehend Ihren Versicherer und machen sie genaue Angaben zu entstandenen Schäden und betroffenen Objekten.

Was benötigt die Versicherung im Schadenfall?

Die wichtigsten Informationen, die sie unbedingt an ihren Versicherer weiterleiten sollten, sind:

- Das genaue Schadensdatum

- Beschädigte Gegenstände (mit Angabe von Marke, Typ, Anschaffungspreis und Kaufdatum)

- Fotos von den beschädigten Gegenständen und der Schadensursache

Als Hilfestellung bieten wir ihnen eine Checkliste für Notfälle zum Download an.

Wann zahlt die Wohngebäudeversicherung nicht?

Für die Wohngebäudeversicherung bestehen sogenannte Deckungsbeschränkungen. Das heißt, dass bestimmte Situationen vom Versicherungsschutz ausgeschlossen sind, wie:

- Krieg

- Kernenergie

- Vorsätzlich herbeigeführte Schäden

Auch grobe Fahrlässigkeit ist üblicherweise ausgenommen, kann aber zusätzlich versichert werden. Für unfertige Gebäude können sie eine Feuerrohbauversicherung abschließen.

Steigt die Gebäudeversicherung nach einem Schaden?

Die Wohngebäudeversicherung funktioniert nicht wie die Kfz-Versicherung. Ein Schadenfall führt also nicht unmittelbar zu höheren Beiträgen, diese orientieren sich vielmehr an den gesamten Ausgaben, die Versicherer etwa durch vermehrte Sturmschäden haben. Häufige Schadensmeldungen, gerade bei kleineren Beträgen, können in Einzelfällen aber zur Kündigung führen. Für solche Fälle ist deshalb eine Selbstbeteiligung eine gute Lösung.

Die Kosten: Wie viel kostet der Versicherungsschutz für Ihr Zuhause?

Die Beitragshöhe für die Wohngebäudeversicherung hängt von verschiedenen Faktoren ab:

- Wert des Gebäudes

- Wohnort

- Wohnumfeld (gibt es zum Beispiel feuergefährliche Betriebe in der Nachbarschaft?)

- Alter des Gebäudes beziehungsweise Zeitpunkt der letzten Grundsanierung

- Bauartklasse des Hauses (Bedachung und Wandkonstruktion)

Wichtig ist darüber hinaus, ob sie das Gebäude ständig bewohnen und ob sie es privat oder geschäftlich nutzen. Fußbodenheizung, Schwimmbad und andere Sonderaussatzungen machen die Versicherungsprämie teurer, genauso wie der Leistungsumfang und zusätzlich versicherte Gefahren.

Was sind gefahrenerhöhende Umstände?

Veränderungen an Ihrem Gebäude beeinflussen den Versicherungsschutz. Umbaumaßnahmen – also Umbauarbeiten, Umnutzung einzelner Räume oder Nutzung für gewerbliche Zwecke – und Leerstände gelten als gefahrenerhöhender Umstand. Sie sind deshalb unverzüglich beim Versicherer zu melden.

Warum ist ein Unterversicherungsverzicht so wichtig?

Liegt die Versicherungssumme unter dem tatsächlichen Neubauwert Ihres Hauses, besteht eine Unterversicherung. Im Schadenfall würden sie daher nicht die volle Summe erhalten, der Versicherer kann diese anteilig kürzen – für alle weiteren Kosten müssen sie dann selbst aufkommen.

Wichtig: Mit einem Unterversicherungsverzicht prüft Ihr Versicherer eine mögliche Unterversicherung nicht, sondern übernimmt die Kosten immer ohne Abzüge.

Was tun bei Verkauf oder Erbschaft des Gebäudes?

In manchen Fällen schließen sie die Wohngebäudeversicherung nicht selbst ab: Beim Kauf einer Immobilie oder bei einer Erbschaft übernehmen sie stattdessen eine bestehende Hausversicherung – mit unterschiedlichen Rechten.

Die Gebäudeversicherung beim Verkauf einer Immobilie

Bei der Veräußerung einer Immobilie wechselt die Gebäudeversicherung automatisch: Mit dem Eintrag ins Grundbuch übernimmt der neue Eigentümer den Versicherungsvertrag des Vorgängers. Für einen lückenlosen Versicherungsschutz muss der Versicherer rechtzeitig informiert werden.

Wichtig: Als neuer Eigentümer haben sie aber ein Sonderkündigungsrecht von vier Wochen, in denen sie Angebote für günstigere Gebäudeversicherungen vergleichen können.

Die Gebäudeversicherung beim Erben einer Immobilie

Eine Erbschaft wiederum ist keine Veräußerung, sondern eine gesetzliche Bestimmung: Sie erben daher den laufenden Versicherungsvertrag gleich mit, ohne Sonderkündigungsrecht.

Kündigung der Wohngebäudeversicherung

Verweigern sie übrigens, Beitragsanpassungen anzunehmen, kann ihnen der Versicherer kündigen. Sie verlieren so nicht nur den Versicherungsschutz, sondern müssen die Kündigung bei einem Neuantrag angeben – andere Versicherer werden ihnen dadurch häufig schlechtere Konditionen für die Gebäudeversicherung anbieten.