Inhalt

Anfang 2018 treten zwei wichtige Vorgaben in Kraft. So sollen die Rechte von Versicherten generell gestärkt und die betriebliche Altersvorsorge noch attraktiver werden. Das sind aber nicht die einzigen Neuregelungen, die Sie kennen sollten.

Ein Überblick:

Versicherungen: mehr Transparenz

Ab Februar 2018 greifen die Vorgaben der sogenannten Insurance Distribution Directive (IDD). Verbraucher müssen dann unter anderem erfahren, in wessen Auftrag ein Versicherungsvermittler oder -berater handelt: Ob er für seine Dienstleistung ein Honorar, eine Provision oder eine andere Art der Vergütung erhält – und wer diese bezahlt. Für mehr Transparenz sollen darüber hinaus einheitliche Informationsblätter für sämtliche Versicherungsprodukte sorgen.

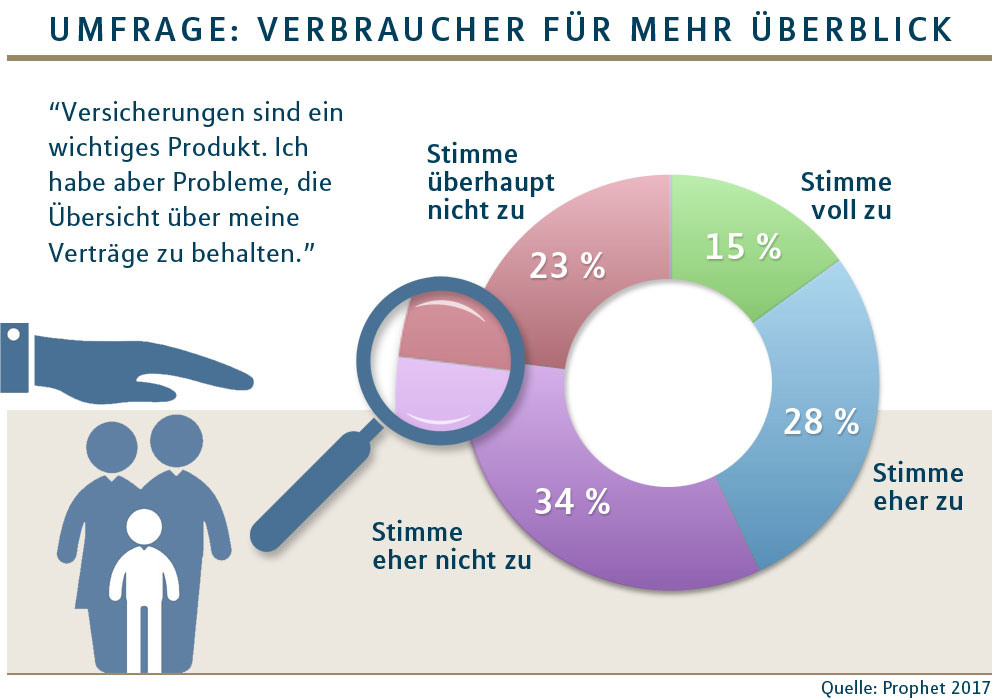

Mehr Überblick und Einheitlichkeit in Versicherungsfragen ist ohnehin Wunsch vieler Verbraucher, wie eine aktuelle Umfrage zeigt (siehe Grafik). Das Kundenportal von MLP kommt diesem Wunsch bereits entgegen, bietet alle Finanzen auf einen Blick.

Betriebliche und private Altersvorsorge: mehr Förderung, weitere Möglichkeiten

Das Betriebsrentenstärkungsgesetz (BRSG), das am 1. Januar 2018 in Kraft tritt, soll die betriebliche Altersvorsorge (bAV) auch für kleine und mittlere Arbeitgeber sowie deren Arbeitnehmer attraktiver machen. Kernpunkte der Reform:

- Ab 2018 können acht Prozent (statt bisher vier Prozent) der Beitragsbemessungsgrenze ohne Abzug von Steuern in eine Direktversicherung, Pensionskasse oder einen Pensionsfonds fließen. Zudem gibt es für neue Verträge ab 2019 (für bestehende Verträge ab 2022) einen verpflichtenden Arbeitgeber-Zuschuss, soweit der Arbeitgeber auch tatsächlich eine Sozialversicherungsersparnis durch die Entgeltumwandlung hat.

- Arbeitgeber erhalten vom Staat eine Steuervergünstigung, wenn sie Beschäftigten mit weniger als 2.200 Euro monatlichem Bruttoeinkommen eine arbeitgeberfinanzierte bAV anbieten.

- Neben den bekannten Modellen können Arbeitgeberverbände und Gewerkschaften eine neue Form der bAV vereinbaren – die reine Beitragszusage (Sozialpartnermodell). Wichtig: Bei diesen Zielrenten entfallen die bislang bekannten Garantien auf das Ersparte. Auch gibt es nicht mehr wie in den bisherigen Modellen eine Kapitaloption, also die Wahl zwischen einmaliger Auszahlung des Angesparten oder Zahlung einer monatlichen Rente. Beim Sozialpartnermodell zahlen Arbeitgeber aber ebenfalls (bereits ab 2018) einen Zuschuss, sofern sich Einsparungen bei den Sozialversicherungsbeiträgen durch die so genannte Entgeltumwandlung ergeben.

„Arbeitnehmer, die Wert auf Garantien und ein Kapitalwahlrecht zu Rentenbeginn legen, sollten sich zeitnah informieren und gegebenenfalls noch in diesem Jahr eine bAV abschließen“, rät Ralf Raube, Leiter betriebliche Altersvorsorge bei MLP. „Generell sollten sich auch Unternehmen angesichts der vielen Änderungen zu den für sie geeigneten Möglichkeiten gut beraten lassen.“

Die Beitragsbemessungsgrenze (BBG) ist der maximale Bruttolohnbetrag, der bei der Erhebung der Beiträge zur gesetzlichen Rentenversicherung berücksichtigt wird. Der darüber hinausgehende Teil des Bruttogehalts ist beitragsfrei. Der Gesetzgeber legt die BBG jedes Jahr neu fest – für 2018 steigt sie nach aktuellem Stand auf 78.000/69.600 Euro (West/Ost). Direkte Auswirkungen hat die Anhebung auch auf die bAV. Der geförderte Höchstbetrag, also der Gehaltsbestandteil, der ohne Abzug von Steuer- und Sozialversicherungsbeiträgen in eine Direktversicherung, Pensionskasse oder einen Pensionsfonds investiert werden kann, erhöht sich auf 260 Euro monatlich; steuerfrei können durch das BRSG sogar noch weitere 260 Euro investiert werden (insgesamt 520 Euro). Tipp: Durch die Vereinbarung einer Dynamik erfolgt zum Beispiel die Anpassung eines Direktversicherungsbeitrags automatisch und im richtigen Maßstab. Sofern über den Arbeitgeber die Durchführungswege Unterstützungskasse oder Direktzusage möglich sind, lässt sich der steuer- und sozialabgabenfreie Förderbetrag noch weiter ausbauen – steuerfrei sogar unbegrenzt.

Beiträge zu einer Basis-Rente können als Sonderausgaben zusammen mit denen zur gesetzlichen Rentenversicherung vom zu versteuernden Einkommen abgezogen werden. Im Januar steigt der dazu mögliche Betrag auf 23.808 Euro (bzw. 47.616 Euro bei Verheirateten). Tatsächlich ansetzbar sind davon 86 Prozent (im Vorjahr: 84 Prozent). Das bedeutet: Bei Beiträgen in Höhe der maximal möglichen Förderung von 23.808 Euro sind rund 20.475 Euro (40.950 Euro für Verheiratete bei Beiträgen in Höhe von 47.616 Euro) steuerlich ansetzbar. Denn der Maximalbetrag kann erst im Jahr 2025 komplett steuerlich geltend gemacht werden. Bis dahin steigt die Grenze jährlich aber schrittweise an.

Zum 1.1.2018 steigt auch die jährliche Grundzulage der Riester-Rente; diese wird ebenfalls über Steuervorteile gefördert und ist zusätzlich mit Kinderzulagen versehen. Die Förderung steigt auf 175 Euro. Bislang waren es 154 Euro.

Geldanlage: neue Richtlinie und steuerliche Änderungen für Fonds

Ab Januar 2018 gilt die europäische Richtlinie „Markets in Financial Instruments Directive II" (MiFID II). Sie soll Verbraucherschutz, Markttransparenz sowie Risikosteuerung weiter verbessern und EU-weit vereinheitlichen. Im Wesentlichen:

- Bei einer Anlageberatung besteht Anrecht auf umfassende, standardisierte Informationen zu beispielsweise Fonds und ihren Risiken sowie Chancen.

- Beratungsprotokolle gestalten sich nach neuen Standards der EU.

- Telefongespräche und elektronische Kommunikation mit Kunden zu einer Geldanlage müssen seitens des Anbieters dokumentiert werden.

- Anleger erhalten eine noch höhere Kostentransparenz, etwa zu einem Fonds und dessen Verwaltung.

Ab 1. Januar gelten neue Bedingungen für die Besteuerung von Investmentfonds (kurz: Fonds). Für Privatanleger ergibt sich aus der Reform in der Regel kein Handlungsbedarf. Aber: Der bisherige Bestandsschutz für Fondsanteile, die Anleger vor 2009 erworben haben, entfällt zum Jahresende. Mögliche Wertsteigerungen dieser Fondsanteile nach dem 1. Januar werden steuerpflichtig, sobald der Freibetrag von 100.000 Euro pro Anleger ausgenutzt ist.

Banking: weitere Anbieter und Sicherheiten

Beim Online-Banking können Nutzer ab dem kommenden Jahr sogenannte Drittanbieter damit beauftragen, Zahlungen beispielsweise beim Online-Shopping vorzunehmen oder Kontoinformationen abzurufen. Da diese Dienstleister dann auch der Bankenaufsicht unterliegen, dürfen Nutzer gegenüber diesen Diensten unter anderem auch ihre PIN und TAN einsetzen.

Bei Missbrauch der PIN/TAN beim Online-Banking oder der Bank-/Kreditkarte haftet ein Kunde bei entstandenen Schäden derzeit bis zu einem Betrag von 150 Euro, wenn er die Karte oder sein Online-Konto nicht gesperrt hat. Diese Haftungsgrenze sinkt auf 50 Euro. Lediglich bei grober Fahrlässigkeit oder Vorsatz haftet man auch weiterhin unbeschränkt.

Viele Hotels und Autovermietungen reservieren automatisch bei Buchung oder Anmietung einen bestimmten Betrag auf dem Kartenkonto. Ab Januar muss der Karteninhaber dem vorher zustimmen. Erst dann darf die Bank diesen Betrag auf dem Konto vorübergehend sperren.

Weitere Informationen

Altersvorsorge: sieben typische Fehlannahmen – und welche Fakten stattdessen gelten.