Inhalt

Die gesetzliche Rente allein reicht in vielen Fällen nicht aus, um im Ruhestand den gewohnten Lebensstandard zu halten. Besonders für jüngere Generationen wird die Rentenlücke zunehmend spürbar. Zwar gibt es politische Ansätze wie die geplante Frühstartrente, doch auch diese steht bereits vor dem Start in der Kritik – etwa, weil sie aus Sicht vieler Experten zu spät greift und damit wertvolle Zeit verschenkt.

Deshalb gilt: Wer kann, sollte so früh wie möglich mit dem Sparen für das Alter beginnen.

Der Zinseszinseffekt: Mehr Zeit, mehr Vermögen

Wer früh startet, profitiert von einem entscheidenden Hebel beim langfristigen Vermögensaufbau. Denn nicht nur die eingezahlten Beiträge, sondern auch die erzielten Renditen werden weiterverzinst. Dadurch erhöht sich das Vertragsguthaben stetig, und der Kapitalzuwachs beschleunigt sich im Zeitverlauf.

„Das liegt am Zinseszinseffekt “, erklärt Michael Schwarz, Bereichsleiter Absicherung und Vorsorge bei MLP. „Die Renditen, die der Versicherte mit seiner privaten Rentenversicherung während der Ansparphase verdient, erhöhen zusätzlich das laufende Vertragsguthaben. Damit vergrößert sich auch die Basis für die nächsten Renditen.“

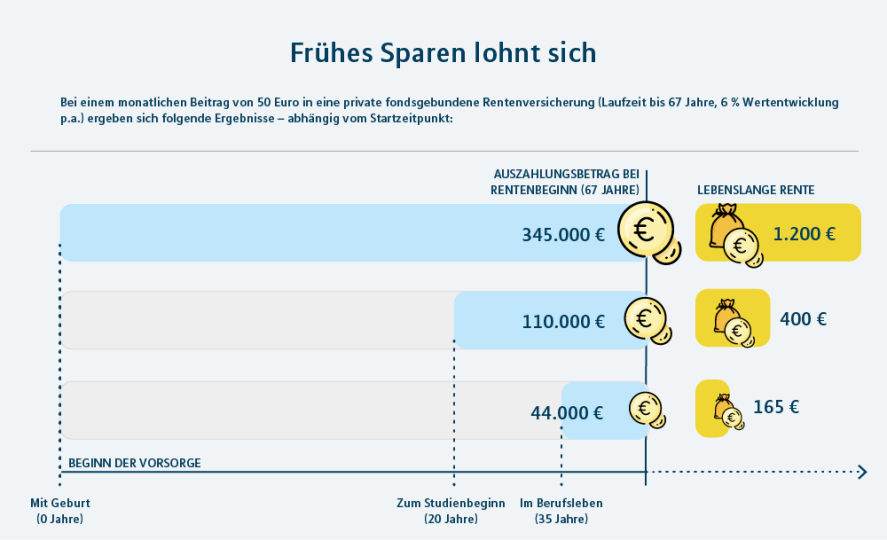

Ein Rechenbeispiel verdeutlicht diesen Effekt. Bei einem monatlichen Beitrag von 50 Euro in eine private fondsgebundene Rentenversicherung (Laufzeit bis 67 Jahre, 6 % Wertentwicklung p.a.) ergeben sich folgende Ergebnisse – abhängig vom Startzeitpunkt:

Früh anfangen, Risiken besser abfedern

Ein weiterer Vorteil des frühen Einstiegs liegt in der Möglichkeit, auf renditestärkere Anlageformen wie Aktienfonds zu setzen. Zwar bergen diese das Risiko für kurzfristige Schwankungen, doch die langfristige Perspektive reduziert dieses Risiko spürbar:

„Je länger die Sparphase dauert, desto mehr Zeit steht zur Verfügung, um zwischenzeitliche Rückgänge bis zum Start in die Rente auszugleichen und ein gutes Sparergebnis zu erzielen“, erläutert Schwarz.

Die Mischung macht’s: Früh sparen ist die Pflicht – womit, die Kür

Welche Produkte zur ergänzenden Vorsorge gewählt werden, hängt stark von der individuellen Situation ab: finanzieller Spielraum, Risikoneigung und Lebensphase spielen eine zentrale Rolle. Ein ausgewogener Produktmix ist dabei essenziell.

„Allgemein ist es ratsam, auf verschiedene Produktgattungen zu setzen“, rät Michael Schwarz. „Gerade bei langfristigen Sparprozessen ist ein ausgewogener und gut abgestimmter Mix grundlegend. Unsere Berater unterstützen dabei, die passenden Lösungen zu finden.“