Wer eine größere Anschaffung plant, muss entscheiden: Welche Finanzierung passt zu mir? Oft ist das Leasing eine gute Option, um trotz Ausgaben finanziell flexibel zu bleiben. In diesem Artikel erfahren Sie, welche Vor- und Nachteile Leasing hat, worauf Sie achten sollten und wie sich die Leasingrate berechnet.

Inhalt

Das Wichtigste in Kürze

- Wer Autos oder Geräte least, profitiert von hoher Flexibilität mit viel Planungssicherheit.

- Vorsicht beim Leasingvertrag: Je nach Klauseln können Sie einen Leasingvertrag nicht vorzeitig kündigen.

- Von unterschiedlichen Leasingarten über Reparaturen bis hin zum Leasingfaktor gibt es viele Komponenten zu beachten.

- Sie sind unsicher, ob Leasing die richtige Finanzierungsmöglichkeit für Sie ist? Ihr MLP Berater hilft Ihnen, die ideale Art der Finanzierung für Sie zu finden.

Leasing: Was ist das und wie funktioniert Leasing genau?

Von allen Finanzierungsmöglichkeiten ist das Leasing am ehesten mit der Miete vergleichbar: Beim Leasing überlässt Ihnen der Leasinggeber in der Regel das Objekt gegen individuell festgelegte, monatliche Leasingraten. Je nach Vertrag haben Sie dann nach Ablauf der Leasingdauer die Möglichkeit, das Objekt zurückzugeben, es zu einem besonderen Angebotspreis zu kaufen oder weiterzuleasen. Das bedeutet für Sie besonders viel Freiheit und Flexibilität, ganz nach Ihren Bedürfnissen.

Welche Vorteile und Nachteile gibt es beim Leasing?

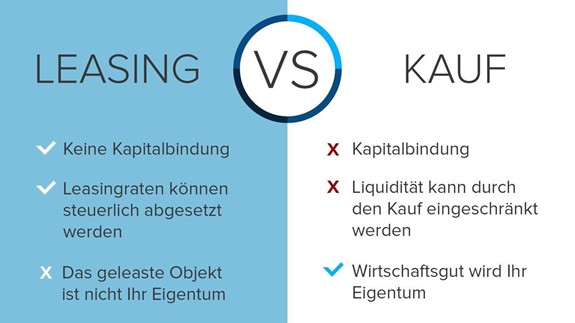

Das Leasing-Modell hat eindeutige Vorteile für viele Konsumentinnen und Konsumenten, kann jedoch gegenüber einem Kauf oder einer anderen Art der Finanzierung auch Nachteile haben. Wer Maschinen, Geräte, einen Neuwagen oder Gebrauchtwagen leasen will, sollte daher folgende Punkte abwägen.

Vorteile beim Leasing

Keine Kapitalbindung bei Planungssicherheit: Da die Leasingraten monatlich stabil bleiben und viele Leasinggeber den Vertrag zusätzlich an Ihre individuelle Situation anpassen, können Sie die monatliche Rate optimal in Ihr Budget einplanen.

Begrenzte Leasing-Laufzeit: Sie können schon im Voraus festlegen, wie lange Sie das gewünschte Objekt nutzen wollen, und sind nicht auf unbestimmte Zeit an das Produkt gebunden, sollte es Ihnen doch nicht so gut gefallen wie gedacht. Auch um den späteren Verkauf müssen Sie sich keine Gedanken machen: Sie geben das Leasingobjekt bei entsprechendem Vertrag nach Vertragsende einfach wieder zurück.

Neue Modelle bei jedem neuen Leasingvertrag: Zu Beginn des Leasingvertrags wird Ihnen in der Regel ein neues Gerät zur Verfügung gestellt. So können Sie, dank Leasing regelmäßig die neueste Technik nutzen, ohne zu hohe Kosten auf sich zu nehmen – denn auch die Reparaturkosten halten sich bei neuen Maschinen, Geräten und Fahrzeugen in der Regel in Grenzen.

*Anmerkung: Die Leasingraten sind für Privatpersonen nicht absetzbar.

Nachteile beim Leasing

Kein Eigentum: Viele Menschen erfreuen sich an dem Gefühl, das Objekt der Begierde zu besitzen – doch beim Leasen sind Sie nicht der rechtmäßige Eigentümer. Deshalb gilt bei der Nutzung besondere Vorsicht: Wenn Sie das Objekt zum Vertragsende zurückgeben und Mängel bestehen, müssen Sie die Kosten zur Beseitigung oder den Wertverlust begleichen. Die meisten Leasinggesellschaften verlangen beim Auto-Leasing zudem, dass Sie die Kfz-Versicherung stellen. Generell können die Gesamtkosten durch Leasing höher sein als bei einem Kauf.

Unvorteilhafte Vertragsklauseln: Vorzeitige Kündigungen sind häufig nicht möglich, die monatliche Rate bleibt unverändert als Fixkosten bestehen. Und: Je nach Leasinggeber müssen Sie bei etwaigen Reparaturen während der Laufzeit die Werkstattbindung beachten, auch wenn dies mit höheren Kosten für Sie einhergeht.

Was muss ich beim Leasing beachten?

Wenn Sie ein Fahrzeug, Geräte, Anlagen oder Gebäude leasen wollen, sollten Sie zunächst entscheiden, welche Art des Leasings Sie nutzen möchten. Sind Sie Gewerbetreibender oder selbstständig, haben Sie besondere steuerliche Vorteile. Auch der Leasingfaktor spielt eine wichtige Rolle bei der Finanzierung.

Welche Arten von Leasing gibt es?

Es gibt viele unterschiedliche Arten von Leasing. Sollten Sie unsicher sein, welche Variante die richtige für Sie ist, informiert Sie Ihr MLP-Berater ausführlich über jede Option.

| Leasingart | Funktionsweise |

|---|---|

| Finanzierungsleasing | Sie mieten das Objekt vom Leasinggeber mit Voll- oder Teilamortisierungsvertrag für eine bestimmte Zeit und zahlen Monatsraten in denen Tilgungs- und Zinsanteil enthalten sind, mit oder ohne Anzahlung. Während der Grundmietzeit können Sie nicht kündigen. |

| Kilometer-Leasing | Beim Auto-Leasing können die Kosten nach gefahrenen Kilometern berechnet werden. Achtung – hier greift das gesetzliche Widerrufsrecht nicht! |

| Operating-Leasing | Diese Option ähnelt mehr einem klassischen Mietvertrag, der jederzeit gekündigt werden kann. |

| Restwert-Leasing | Bei dieser Finanzierungsmöglichkeit wird der geschätzte Restwert des Objekts nach dem Leasing in den Vertrag mit aufgenommen. Ist der tatsächliche Wert bei Vertragsende geringer als geschätzt, müssen Sie die Differenz begleichen; ist er höher, erhalten Sie 75 Prozent des Mehrerlöses. Dieses Leasing-Angebot wird häufig für Fahrzeuge genutzt. |

| Spezial-Leasing | Handelt es sich beim Leasingobjekt um eine individuelle Anschaffung für den Leasingnehmer, wie beispielsweise eine Spezialmaschine, müssen Sie i.d.R. das Objekt nach Vertragsende hier übernehmen. |

| Hersteller-Leasing | Hier überlässt Ihnen der Hersteller den Gegenstand direkt. |

| Sale-and-lease-back | Um kurzfristig Liquidität zu erreichen, verkaufen Leasingnehmer besonders teure Objekte wie Immobilien oder Anlagen an eine Leasinggesellschaft und mieten sie von ihr. |

Steuerliche Vorteile für Gewerbetreibende und Selbstständige

Für Unternehmen und Selbstständige hat Leasing besondere steuerliche Vorteile: Sie können die monatliche Leasingrate und Sonderzahlungen für Objekte, die zu mindestens 90 Prozent beruflich genutzt werden, im Rahmen der Gewinn- und Verlustrechnung bzw. Einnahmen-Überschuss-Rechnung verrechnen und steuerlich absetzen. Umsatz- bzw. Mehrwertsteuern können als Vorsteuer geltend gemacht werden. Ein wichtiger Bonus!

Der objektive Vergleichswert beim Leasingfaktor

Mit dem Leasingfaktor können Sie Angebote objektiv vergleichen. Er stellt die Leasingsrate in Prozent dar. Je niedriger das Ergebnis, desto besser!

Leasing: Beispiel für die Monatsrate beim Auto-Leasing

Ihr Wunschauto hat einen Anschaffungswert von 59.000 Euro mit einem Restwert, nach 48 Monaten, von ungefähr 39.000 Euro. Der Zinssatz beträgt 2 Prozent.

| Formel zur Ermittlung des vorschüssigen Rentenbarwerts: B = R * (qn– 1) / (q(n – 1)* i) |

|---|

| Variablen: i = Zinssatz, q = 1+ i, n = Anzahl der Perioden, R = Rente, die in gleichbleibenden Beträgen ausgezahlt wird |

| Die monatliche Leasingrate beträgt 416,67 + 81,67 = 498,07 Euro. |

Fazit: Leasing lohnt sich – in bestimmten Fällen

Wer ein Fahrzeug oder eine Anlage nutzen will, ohne sie zum vollen Preis zu kaufen, dem bietet Leasing eine vielversprechende Finanzierungsmöglichkeit. Für Selbstständige und Unternehmen hat das Leasing unter gewissen Voraussetzungen auch steuerliche Vorteile. Je nach Objekt, Leasingart, Angebot und individueller Situation gibt es dabei jedoch vieles zu beachten.

Sind Sie unschlüssig, welches Angebot das richtige für Sie ist? Gerne erstellen wir Ihnen ein perfekt auf Ihre Bedürfnisse zugeschnittenes Angebot zu einem Leasingobjekt Ihrer Wahl. Selbstverständlich klären wir Sie dabei auch über mögliche Risiken sowie Alternativen auf. Vereinbaren Sie dazu einfach einen Gesprächstermin mit Ihrem MLP-Berater.