Inhalt

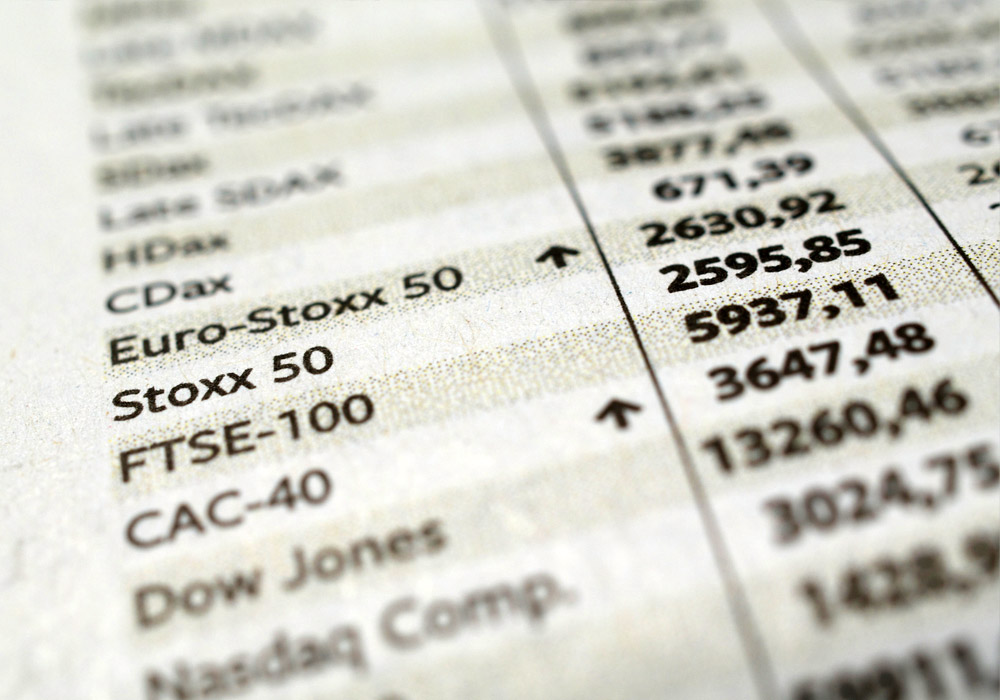

ETF – diese drei Buchstaben stehen für Exchange Traded Funds. Die Nachfrage nach diesen auch so genannten Indexfonds steigt. Ein Grund: ETFs sind relativ einfach gestaltet und daher für viele Privatanleger leicht nachvollziehbar. Sie bilden die Wertentwicklung eines Börsenindex nahezu 1:1 nach. Ein Beispiel: Legt der deutsche Aktienindex DAX um vier Prozent zu, gewinnt auch der entsprechende Indexfonds vier Prozent. Verliert der Dax vier Prozent, gilt dies auch für den ETF. Hinzu kommt: Im Verhältnis zu gemanagten Fonds sind ETFs in der Regel günstiger. Unter anderem fallen nicht die allgemein üblichen Gebühren an für das permanente Management, etwa zur Auswahl aussichtsreicherer Aktien, weil Anleger hier bewusst auf diese Leistung verzichten.

Passiv versus aktiv

Doch ETFs sind keine Selbstläufer. Eine Investition sollte gut geprüft sein. Inzwischen gibt es zwar für beinahe jeden Markt oder Index einen passenden ETF. Das bedeutet aber zugleich: Die Auswahl ist gerade für Börsenlaien noch schwieriger geworden. So sollte man grundsätzlich wissen, wie sich der bevorzugte Index und damit der in ihn investierende Fonds zusammensetzt. Schließlich unterliegt ein ETF nicht nur den Chancen, sondern immer auch den Risiken des Indizes.

Anders verhält es sich bei professionell gemanagten Fonds. Die verantwortlichen Vermögensverwalter können bei sich ändernden Marktbedingungen den Fonds neu ausrichten und dann besser abschneiden als ein passiver Fonds, der allein von einem Index abhängt. Anleger profitieren von dieser Flexibilität besonders auch in schwankungsanfälligen Börsenphasen. Durch aktives Risikomanagement lassen sich Anlageklassen wie Aktien, Anleihen und Geldmarkt unterschiedlich gewichten, um nicht nur frühzeitig Verluste abzufedern, sondern zugleich auch in aussichtsreiche Möglichkeiten zu investieren.

Risikoneigung und Vorlieben im Blick

„Fonds professioneller Vermögensverwalter bilden insbesondere für unerfahrene Privatanleger eine sehr gute Basis zum langfristigen Vermögensaufbau“, sagt Jakob Trefz, Leiter Vermögensmanagement bei MLP. ETFs hingegen eigneten sich besonders als gezielte Beimischung, etwa entsprechend eigener Vorlieben. So kämen sie in Frage, wenn ein Anleger zusätzlich in einen Aktienindex, wie den US-amerikanischen S&P 500, investieren möchte, um stärker von den führenden Technologieunternehmen wie Apple, Google (Alphabet) und Facebook zu profitieren. „Unsere Kundenberater unterstützen bei der Auswahl eines ETFs, der zur Risikoneigung und Anlagestrategie passt – und zugleich den Vorlieben des Anlegers entspricht“, so der MLP Experte.

Im MLP Vermögensdepot finden sich daher sowohl professionelle Vermögensverwalter wie Edouard Carmignac, die flexibel in verschiedene Anlageklassen investieren als auch spezielle ETFs und weitere Themenfonds. Die breite Auswahl ist qualitätsgeprüft durch die MLP Tochter FERI.

Weitere Informationen

Welche Vorteile das MLP Vermögensdepot auch mit Blick auf die Kosten bietet – ein Überblick.