Das bedeutet Fondssparen

Fondssparpläne versprechen einen langfristigen Vermögensaufbau in kleinen Schritten. Denn das Fondssparen verfolgt folgendem Ansatz. Abhängig vom Anbieter beginnen Sie mit niedrigen Sparraten ab 50 Euro im Monat Ihre Geldanlage und nach und nach bauen Sie sich so einen größeren Sparbetrag auf.

Mit Ihren Spareinlagen kaufen Sie jeden Monat Anteile am Fonds. Die Fondsgesellschaft investiert das gebündelte Kapital aller Anleger in verschiedene Investmentprodukte, wie beispielsweise Immobilien, Aktien oder Anleihen. Sie brauchen daher das Börsengeschehen nicht selbst stetig zu beobachten und geeignete Wertpapiere zu erwerben, stattdessen beteiligen Sie sich an den Wertentwicklungen des Fonds.

Was sind thesaurierende und ausschüttende Fonds?

Die erzielten Wertpapiererträge wie Zinsen oder Dividenden zahlt ein Fonds entweder an die Anleger aus oder investiert diese erneut.

Darin besteht der Unterschied zwischen den Fondsarten:

- Thesaurierende Fonds verwenden das erwirtschaftete Geld für neue Investitionen. Dadurch steigt der Wert des Fonds um die erneut angelegten Erträge.

- Ausschüttende Fonds schütten die Erträge wie Zinsen, Dividenden und Mieteinnahmen an die Investoren aus. Als Inhaber von Fondsanteilen entscheiden Sie selbst, wie Sie über das Geld verfügen möchten.

So investiert ein Fondssparplan

Anleger haben die Wahl zwischen zahlreichen Sparplänen für den Vermögensaufbau, die sich in ihrem Anlageschwerpunkt unterscheiden. Das sind die wichtigsten Arten von Fonds:

- Geldmarktfonds (Geldmarktpapiere von Staaten und Unternehmen)

- Aktienfonds (vorwiegend Aktien)

- Rentenfonds (Anleihen)

- offene Immobilienfonds (Gebäude, Grundstücke und Neubauprojekte)

- gemischte Fonds (Anleihen und Aktien)

Fondssparen: Das sind die Vorteile

Viele private Anleger interessieren sich heute für Fondssparpläne, insbesondere wegen folgenden Vorteilen:

- Ihre monatliche Sparrate bestimmen Sie selbst und können sie nach Bedarf anpassen.

- Es besteht die Möglichkeit, Ihren Fondssparplan zu pausieren oder ohne Kündigungsfrist aufzulösen.

- Wenn Sie kurzfristig Geld benötigen, können Sie Ihre Fondsanteile wieder verkaufen und Kapital freisetzen.

- Bei mittel- bis langfristigem Anlagehorizont erhöht sich die Chance von Wertzuwächsen.

- Ihr investiertes Geld gilt als Sondervermögen eines Fonds, weshalb bei einer Insolvenz der Fondsgesellschaft ein voller Anlegerschutz besteht.

Folgende Nachteile ergeben sich

Privatanleger sollten sich auch über die Nachteile der verschiedenen Finanzprodukte im Klaren sein, um die richtige Anlageentscheidung zu treffen.

Beim Fondssparen sind folgende Risiken zu berücksichtigen:

- Beim Kauf von Anteilen fällt meist einmalig ein Ausgabeaufschlag an. Je nach Art des Fonds liegen die Kosten bei zwei bis sechs Prozent. Des Weiteren zahlen Anleger für die Verwaltung des Fonds eine laufende Gebühr, die meist zwischen 0,1 % und 2 % des Anlagevolumens beträgt.

- Die Qualität des Fondsverwalters sollte geprüft werden. In einigen Fällen konnten langfristig sehr gute Anlageergebnisse erzielt werden, in anderen nicht.

- Der größte Minuspunkt besteht beim Fondssparen in den Kursschwankungen. Ob Sie tatsächlich Gewinn mit Ihrer Spareinlage machen, lässt sich nicht voraussagen. Verluste sind aus diesem Grund möglich, wenn auch das Risiko sich bei einem langfristigen Vermögensaufbau reduziert.

- Fonds unterliegen weiteren allgemeinen Risiken, wie beispielsweise Markt-, Emittenten- und Fremdwährungsrisiken.

Für wen eignet sich das Fondssparen?

Ein Fondssparplan bietet sich für ein breites Spektrum von Anlegern an. Grundsätzlich empfehlen Experten das Fondssparen als langfristige Geldanlage. Aufgrund der möglichen Kursschwankungen sind die Renditechancen höher, wenn Sie Ihr Kapital für einen Zeitraum von mindestens zehn Jahren oder mehr anlegen.

Da Sie keine Sperrfristen oder Mindesthaltedauer einhalten müssen, haben Sie trotzdem Zugriff auf Ihr investiertes Guthaben zum aktuellen Kurs. Dadurch sind Sie finanziell nicht eingeschränkt, wenn Sie unverhofft eine größere Summe an Geld benötigen. Eine Ausnahme bilden hier allein offene Immobilienfonds, bei denen für die Rückgabe von Anteilen bestimmte Fristen gelten.

Was ist der Cost-Average-Effekt?

Beim Fondssparen profitieren Sie vom sogenannten Cost-Average-Effekt. Mit Ihrer regelmäßigen Sparrate kaufen Sie bei sinkenden Kursen mehr Fondsanteile, bei steigenden entsprechend weniger. Somit glätten Sie Ihren Einstandspreis.

Der Effekt steigt mit der Zeitdauer des Fondssparplans. Bei kurzfristigen Kursstürzen an der Börse sollten Anleger aus diesem Grund nicht voreilig reagieren und ihre Einzahlungen aussetzen. Ganz im Gegenteil: Wer durch eine Baisse (fallende Kurse) hindurch weiter investiert, kann mit seinem Sparplan unter dem Strich eine bessere Rendite erzielen, sofern sich die Märkte wieder erholen.

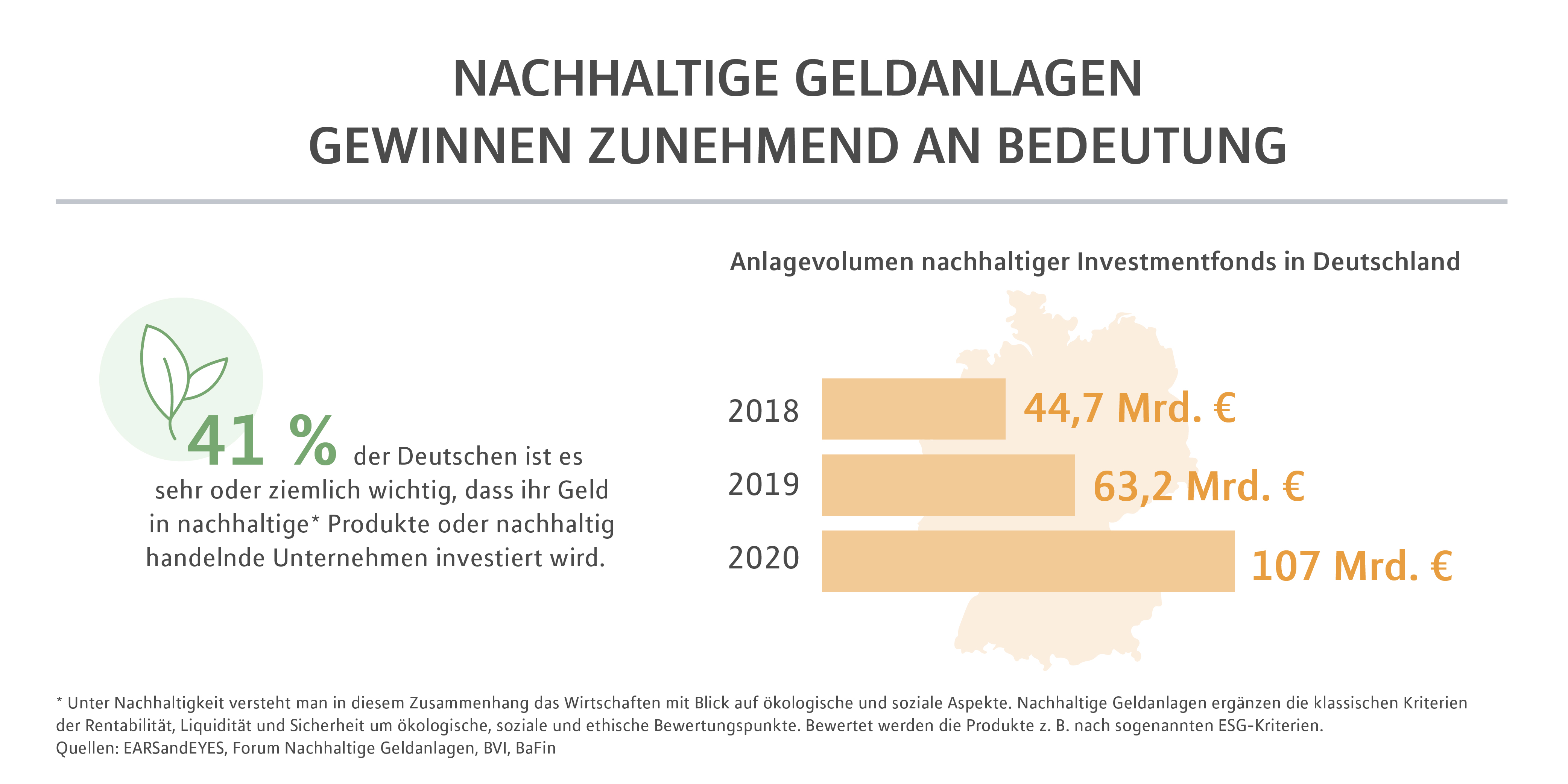

So können Sie in einen Fondssparplan investieren

Um monatlich Fondsanteile zu erwerben, benötigen Sie ein Wertpapierdepot. Ihre regelmäßigen Einzahlungen können Sie dann in einen oder in mehrere Fonds nach Wahl investieren. Nehmen Sie sich Zeit für die Suche nach einem geeigneten Fonds und überlegen Sie sich, was Ihnen wichtig ist. Es gibt beispielsweise Nachhaltigkeitsfonds, die Investitionen nach ethischen, sozialen und ökologischen Aspekten vornehmen.

Sie interessieren sich fürs Fondssparen?

Ob Sie beim Fondssparen an Ihre

Altersvorsorge

, den

Kauf eines Eigenheims

oder die Absicherung Ihrer Kinder denken, sprechen Sie mit einem MLP Berater und lassen Sie sich in Bezug auf die verschiedenen Anlagemöglichkeiten beraten. Nehmen Sie Kontakt mit uns auf und vereinbaren Sie einen informativen Gesprächstermin.